前言一、 [阿尔法信息公司]

热播剧人民的名义中这个黄毛的郑胜利出现的时候,弹幕总是额外的多一些。作为小编的我也是碰到他就很想快进,但今天想说的就是这个郑胜利,又名郑乾,他的公司名字 [阿尔法信息公司] 。为什么掉进钱眼的人会起一个公司名叫阿尔法?

小编下面和你一起逐步了解一下阿尔法,以及用镭矿试验阿尔法这个东西能否用来挣钱。

前言二、 CAPM 说投资者的预期回报是可以预计出来的

CAPM 是建立在马科威茨模型基础上的,马科威茨模型的假设:

投资者希望财富越多愈好,效用是财富的函数,财富又是投资收益率的函数,因此可以认为效用为收益率的函数。 投资者能事先知道投资收益率的概率分布为正态分布。 投资风险用投资收益率的方差或标准差标识。 影响投资决策的主要因素为期望收益率和风险两项。 投资者都遵守主宰原则(Dominancerule),即同一风险水平下,选择收益率较高的证券;同一收益率水平下,选择风险较低的证券。

CAPM 的附加假设条件:

可以在无风险折现率 R 的水平下无限制地借入或贷出资金。 所有投资者对证券收益率概率分布的看法一致,因此市场上的效率边界只有一条。 所有投资者具有相同的投资期限,而且只有一期。 所有的证券投资可以无限制的细分,在任何一个投资组合里可以含有非整数股份。 买卖证券时没有税负及交易成本。 所有投资者可以及时免费获得充分的市场信息。 不存在通货膨胀,且折现率不变。 投资者具有相同预期,即他们对预期收益率、标准差和证券之间的协方差具有相同的预期值。

上述假设表明:第一,投资者是理性的,而且严格按照马科威茨模型的规则进行多样化的投资,并将从有效边界的某处选择投资组合;第二,资本市场是完美 /完全市场,没有任何磨擦阻碍投资。

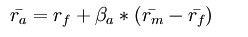

capm 模型公式:

夏普发现单个股票或者股票组合的预期回报率(ExpectedReturn)的公式如下:

其中, rf 是无风险回报率,纯粹的货币时间价值;βa 是证券的 Beta 系数, rm 是市场期望回报率(Expected Market Return),

是股票市场溢价(Equity Market Premium)。

CAPM 公式中的右边第一个是无风险收益率,比较典型的无风险回报率是 10 年期的美国政府债券。如果股票投资者需要承受额外的风险,那么他将需要在无风险回报率的基础上多获得相应的溢价。那么,股票市场溢价( equitymarket premium )就等于市场期望回报率减去无风险回报率。证券风险溢价就是股票市场溢价和一个β系数的乘积。

综上,如果市场有效,投资者够理性,投资者的预期回报是可以被计算出来的,这个预期回报只跟投资者承担的系统性风险有关。

什么是 Alpha ? Alpha 就是超额收益

看完上面 CAPM 的推论,好像投资者不可能获得超额收益。但那些一直在赚大钱的基金经理又是怎么一回事?这里就出现了一个 Alpha 的概念。 Alpha ,实际上是指某个股票或股票组合相对于比较基准(通常指市场指数)的超额收益。 Alpha 策略来源于 CAPM 模型。在 CAPM 模型中,投资组合的收益率等于无风险利率加上风险溢价,只有多承担风险才能获得更高的收益。资产的收益主要取决于 beta 值, beta 越高,期望收益相对越高, beta 越低,期望收益相对越低。 在 CAPM 模型的基础上,詹森提出了新的指标——詹森指数( Alpha 也称值),来衡量基金的业绩,具体公式如下:

α<0 ,表示一基金或股票的价格可能被低估,建议买入。亦即表示该基金或股票以投资技术获得平均比预期回报小的实际回报。 α>0 ,表示一基金或股票的价格可能被高估,建议卖空。亦即表示该基金或股票以投资技术获得平均比预期回报大的实际回报。 α=0 ,表示一基金或股票的价格准确反映其内在价值,未被高估也未被低估。亦即表示该基金或股票以投资技术获得平均与预期回报相等的实际回报。

假设 CAPM 理论是成立,这些错误定价的股票都会最终回到正确的定价上去,因此,我们在选股时应该买入αlpha 更低的股票,这就是我们下面策略构造的基础。

alpha 策略回测实验(买入低 alpha 的股票)

实验过程:

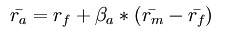

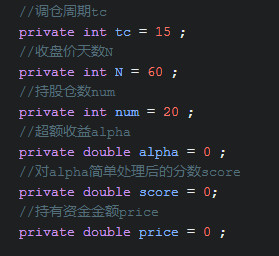

参数设置: 调仓周期 tc 、计算α所使用的收盘价天数 N 、持仓的股票数量 num ;

每隔 tc 个交易日执行: 1.使用过去 N 天收益率数据进行线性回归,计算股票池中所有股票对应市场组合的α;

2.选择α最小的 num 支股票,调仓持有这些股票,持有比例为α越小权重越大。

实验结果:

14 年 1 月 1 日至今的回溯结果如下:

策略收益始终在市场组合之上,是因为我们购买的 20 支股票基本上已经将风险足够分散化; 持有 15 天之后,这些被暂时错误定价的股票都回到了正确的定价,所以策略的收益与指数的收益是同步的,但是始终比指数的收益要高。

如果你真的是程序员,进入镭矿 raquant量化平台亲自试试吧。

1

jmy 2017-04-24 15:47:04 +08:00

这热点蹭的不知所以然。

|

2

daviswei 2017-04-24 16:54:50 +08:00

以前搞小机的有个阿尔法,系统做得挺牛逼,后来倒闭了 /被收购了。

|

3

dcsite 2017-04-25 09:00:39 +08:00

请问:前言一和内容有毛关系?你这种强行推广很让人讨厌

|